Kabbelend het jaar uit

vrijdag 10 december 2021Door: Leendert-Jan Visser

Met nog drie handelsweken voor de boeg heeft het er alle schijn van dat we op de financiële markten kabbelend het jaar uitgaan. Even leek het erop dat het scenario van 2018 zich zou herhalen: een ongebruikelijk forse correctie in de maand december. Was het in 2018 de FED die roet in het eten gooide door aan te kondigen dat ze de monetaire verruiming zouden gaan afbouwen, nu waren het de berichten met betrekking tot de opkomst van de zoveelste Corona variant genaamd Omikron die de markten neerwaarts in beweging zette. Gelukkig lijkt vooralsnog het ziektebeeld van deze besmettelijke variant mee te vallen en kan besmetting volgens kenners zelfs leiden tot een verbeterde immuniteit bij mensen.

Bij gebrek aan nieuws wordt er daarom de laatste weken door internationale financiële media veel geschreven over de ontwikkeling vande inflatie. En de consensus onder bankiers is intussen verschoven van ‘een tijdelijk hogere inflatie als gevolg van post-Covid ontwikkelingen’ naar ‘een structureel hogere inflatie als gevolg van ontwikkelingen op de arbeidsmarkt en maatschappelijke trends’.

*De hoge inflatie ‘vreet’ de koopkracht van gezinnen op, waardoor er per saldo steeds minder geconsumeerd kan worden

En het moet gezegd dat de laatste cijfers, die in 40- jaar niet zo hoog zijn geweest, bij menigeen de wenkbrauwen doet fronsen. Temeer omdat het besef begint door te dringen dat steeds meer structurele factoren de grootste veroorzaker lijken te zijn. Het gaat niet langer om alleen de verstoring van de aanvoerketen met hogere prijzen als gevolg. Welke structurele factoren zijn dat dan?

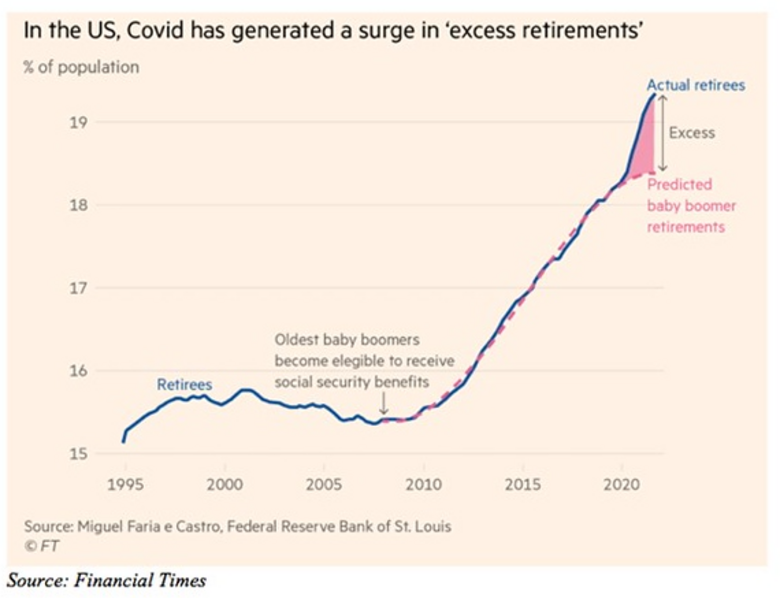

Dat zijn onder andere de krapte op de arbeidsmarkt. Op moment van schrijven komt het bericht uit de US dat het aantal werkloosheidsaanvragen in 40 jaar niet zo laag is geweest. Terwijl gisteren gemeld werd dat het aantal vacatures het record aantal van 11 miljoen heeft bereikt en hier staan 6,9 miljoen werkzoekenden tegenover. Wat opvalt is dat het aantal werkzoekenden achterblijft. De reden die genoemd wordt is, dat velen die besmet zijn geweest met Corona niet volledig herstellen en derhalve kiezen voor vervroegd pensioen. Hoewel minder nijpend zien we ook in Europa soortgelijke ontwikkelingen. Deze krapte op de arbeidsmarkt zorgt ervoor dat de lonen fors stijgen, hetgeen vervolgens wordt doorberekend aan de eindgebruiker. Inflatie is het gevolg.

* Het aantal mensen dat vervroegd met pensioen gaat neemt in Amerika sneller toe dan eerder verwacht. Het lijkt erop dat mensen met blijvende Corona schade eerder de keuze maken voor een vervroegd pensioen.

Maar ook de trend van de globalisering begint mee te wegen. Na jaren van globalisering, waarbij productie op grote schaal werd overgebracht naar lage lonen landen, zien we nu dat bedrijven en landen ervoor kiezen om productie binnen de landsgrenzen te houden. Het niet afhankelijk willen zijn van een ander speelt bij deze keuze een rol. Dus tegen zo laag mogelijke kosten produceren is minder aan de orde hetgeen leidt tot hogere prijzen. Inflatie is het gevolg.

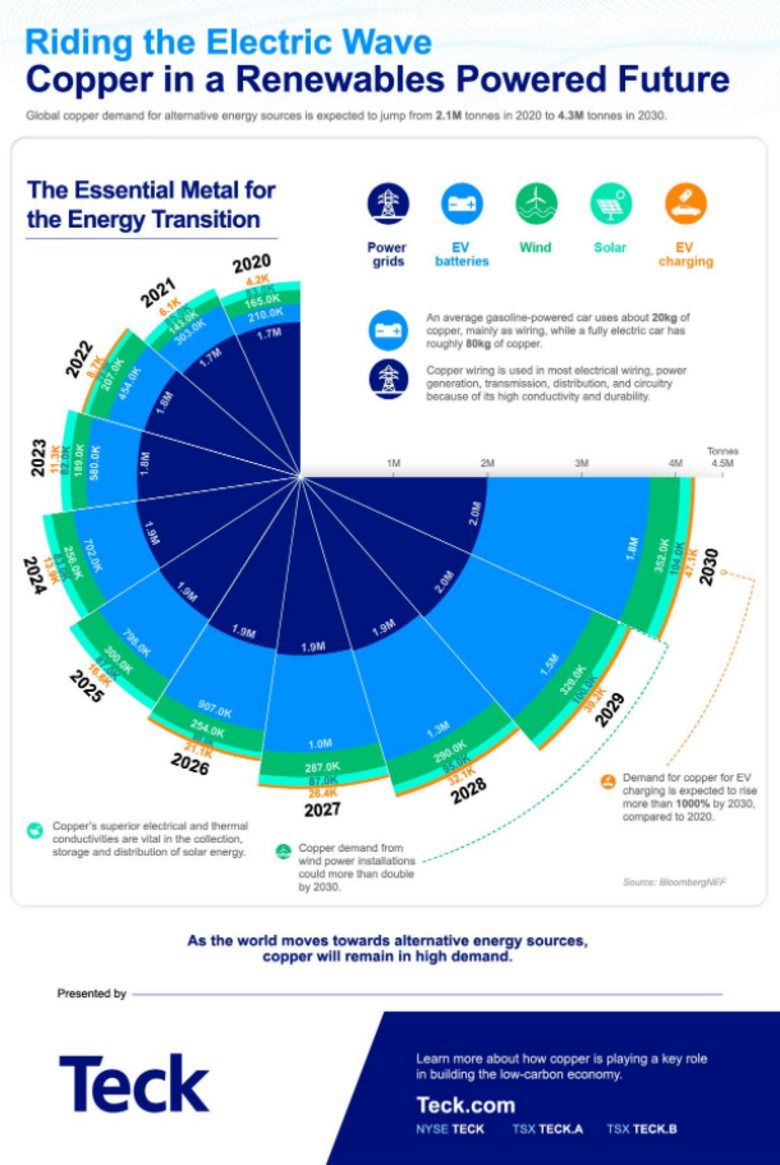

Een derde belangrijke reden zijn bepaalde maatschappelijk trends, zoals de transitie naar een meer duurzame maatschappij.Enerzijds zorgt de elektrificatie voor steeds meer vraag naar elektriciteit, maar anderzijds wordt de opwekking van energie met behulp van fossiele brandstoffen zoveel als mogelijk beperkt. Het gevolg is explosief stijgende energieprijzen op het moment dat het aanbod de vraag niet kan bijhouden (bijvoorbeeld omdat de windturbines en de zonnepanelen als gevolg van ontwikkelingen in de natuur minder opwekken). Als gevolg van dit duurzaamheidsstreven zijn er ook andere prijsopdrijvende factoren. Door gebrek aan investeringen in bijvoorbeeld de mijnbouw en de oliesector loopt de productie van bepaalde metalen en olie steeds verder terug terwijl de vraag nog steeds toeneemt of juist enorm begint toe te nemen (metalen benodigd voor elektrische auto’s). Strategische voorraden worden aangesproken en stijgende prijzen zijn het gevolg. Een neveneffect hiervan is vervolgens dat bedrijven vanwege de hogere energiekosten hun productie beperken, hetgeen weer leidt tot verstoring in het aanbod van halffabricaten en eindproducten. En zo is de cirkel rond. Inflatie is het gevolg.

* Koper is één van de metalen waarvan de vraag de komende jaren fors zal stijgen als gevolg van de ‘verduurzaming van de samenleving’. De wereldwijde voorraad koper is momenteel tot een historisch laag niveau teruggezakt en investeringen in kopermijnen zijn al jaren benedengemiddeld.

Gezien de hoge Producenten Prijs Inflatie (PPI) van de laatste weken is een verdere stijging van de Consumenten Prijs Inflatie (CPI) te verwachten. Vooralsnog houden de centrale banken hun ‘rentekruid’ droog. Zeker Christine Lagarde van de ECB is stellig in haar berichten dat er in 2022 geen renteverhoging(en) in Europa behoeven te worden verwacht. Voor de FED in de US lijkt de deur op een kier gezet om in de tweede helft van 2022 de eerste renteverhogingen aan te kondigen. De kapitaalmarktrentes stabiliseren zich echter op een relatief laag niveau. Met andere woorden: obligatiebeleggers lijken er gerust op dat de centrale banken een beheerst rentebeleid zullen volgen en niet met onaangename verassingen zullen komen.

Niet alleen de obligatiemarkten vertonen een stabiel verloop. Na de kortstondige ‘Omikron dip’, herstelden de aandelenmarkten weer snel en intussen is een groot deel van deze beperkte correctie weer goedgemaakt. Het gaat er dus naar uitzien dat, gemiddeld genomen, de internationale aandelenbeurzen rond hun hoogste jaarkoersen richting het einde van het jaar gaan.

Maar zoals altijd zijn er ook dissonanten. Deze zien we nu terug in de koersen op de Chinese aandelenmarkten. Zeker de aandelen die in de achterliggende tijd een beursnotering hebben aangevraagd in de US vertoonden dalingen van vele procenten tegelijk. Aanjager dit keer was het bericht dat Didi, de Chinese taxi app, gedwongen wordt haar notering aan de Nasdaq te beëindigen. De Chinese toezichthouder voor Cyberspace (CAC) zou Didi hebben gevraagd met een plan te komen om de beurs te verlaten. De toezichthouder is bang dat gevoelige data in buitenlandse handen kunnen komen en had het techbedrijf daarom eerder al gevraagd zijn beursgang uit te stellen in afwachting van een veiligheidsscreening.

* De aandelenkoers van de Chinese Taxi App Didi is sinds de introductie medio dit jaar op de Nasdaq gehalveerd in koers.

Wat betreft de vooruitzichten voor volgend jaar zien we dat veel economen en grootbanken uitgaan van een solide economische groei als gevolg waarvan bedrijfswinsten verder kunnen stijgen. In de loop van het jaar zal de inflatie afnemen en stabiliseren op een hoger niveau dan de afgelopen jaren. Tegelijkertijd wordt verwacht dat de rente relatief laag zal blijven met beperkte risico’s voor een significante stijging. Al met al een goed klimaat om in aandelen belegd te blijven en voorzichtig te blijven met obligaties.