Marktontwikkelingen: Een veelbelovende start van 2023

vrijdag 10 februari 2023Waar in de meeste maanden van 2022 het pessimisme de overhand had, stond de eerste maand van 2023 in het teken van optimisme. Vrijwel alle aandelenindices boekten positieve resultaten en ook voor obligaties was dit het geval. Het is interessant om te bekijken waar deze positieve draai in het sentiment vandaan komt en welke oorzaken hieraan ten grondslag liggen.

Kijken we naar het verloop van de aandelenindices over januari dan zien we dat de wereldwijde MSCI World (ACWI) een positief rendement van 5,3% heeft behaald. De S&P 500, AEX en de NASDAQ boekten respectievelijk 6,1%, 8,5% en 10,6% stijging. Dit positivisme is gebaseerd op onder andere een afnemende inflatie, het mogelijk einde van de verkrappingscyclus van de Centrale Banken, de heropening van China en meevallende economische cijfers. In dit artikel zoomen we verder in op deze factoren.

De afnemende inflatie

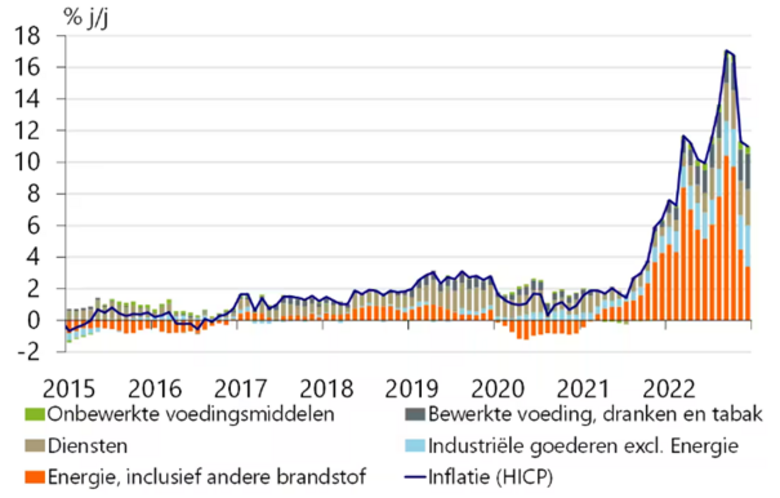

Kijken we naar de inflatiecijfers van Nederland dan zien we dat de inflatie sinds het einde van 2022 flink aan het afnemen is. Dat is gezien de zeer hoge inflatiecijfers in het najaar van 2022 en de steeds hogere vergelijkingsbasis ook niet heel vreemd. Vooral de prijs van energie is sinds de piek in augustus 2022 fors gedaald. De gasprijs is van zo’n €350 per kwh in augustus, gedaald naar zo’n €60 per kwh in januari 2023. Hierbij spelen een milde winter in Europa, hogere dan verwachte nationale gasvoorraden en de stijgende aanvoer van LNG (vloeibaar gas) van buiten Europa een belangrijke rol. Ook kan geconcludeerd worden dat het instellen van het prijsplafond voor energie positieve effecten begint op te leveren. Vele Europese landen hebben een dergelijk prijsplafond en dit zorgt er mede voor dat de koopkracht van Europese huishoudens minder aangetast wordt door de hoge gasprijzen.

Ook in de VS zien we dat het inflatiebeeld zich in positieve zin ontwikkelt. Hoewel energie daar een veel lagere weging heeft in de inflatieberekening, zien we vanuit die hoek ook een dempende werking op de gemeten inflatie. Ook op de huizenmarkt en door de dalende prijzen van tweedehands auto’s zien we een dempend effect op de inflatiecijfers. De arbeidsmarkt in de VS geeft nog wel wat wisselende signalen af. Aan de ene kant blijft de werkgelegenheid en het aantal nieuwe banen hoog, maar aan de andere kant zijn er de eerste massa ontslagen van personeel in de techsector en een afnemende stijging van de lonen.

Beleidswijzigingen Centrale Banken in zicht?

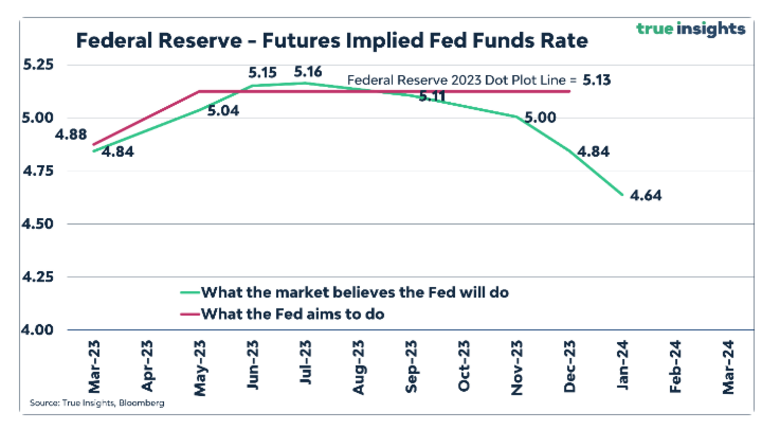

Afgelopen week heeft de FED de beleidsrente in de VS conform verwachting met 0,25% verhoogd naar een range van 4,5% - 4,75%. De verwachting in de markt is dat de beleidsrente bij de volgende FED vergadering nogmaals verhoogd zal worden met 0,25%. De markten reageerden positief op de volgende woorden van FED-voorzitter Powell: “het disinflatieproces is ingezet”.

Momenteel zien we wel een discrepantie tussen de marktverwachting van de beleidsrente en wat de FED zelf aangeeft. De FED ziet de beleidsrente namelijk tot net boven de 5% uitkomen en verwacht nog geen renteverlagingen door te kunnen voeren in 2023. De markt verwacht eveneens dat de beleidsrente nipt boven de 5% gaat uitkomen, maar ook dat de eerste verlagingen al na de zomer doorgevoerd kunnen gaan worden.

De FED blijft echter voorlopig benadrukken dat renteverlagingen er nog niet in zitten en dat er meer bevestigingen van een afkoelende economie en dalende inflatie nodig zijn voordat het ingezette beleid zal worden gewijzigd. De kans op een recessie in de VS is door de recente positieve economische cijfers wat afgenomen.

De ECB heeft haar beleidsrente vorige week met 50 basispunten verhoogd tot 3%. Door de andere samenstelling van de inflatie en het verschil in hoogte van de beleidsrentes, is het de verwachting dat de ECB wat langer doorgaat met de verhogingen van de beleidsrente. Hierdoor is de euro in de afgelopen periode sterker geworden ten opzichte van de Amerikaanse dollar. Op het dieptepunt noteerde de euro/dollar koers op 0,95 en dit is momenteel opgelopen tot 1,07.

We zien inmiddels dat het verkrappende beleid van de Centrale Banken de economie in de VS en Europa laat afkoelen. De inflatiedruk neemt af, maar daarmee is het zeker nog niet gezegd dat het niveau van de inflatie op korte termijn terug zal keren naar het gewenste niveau van op of dichtbij de 2,0%. Daarmee ligt het voor ons nog niet zo voor de hand dat er daadwerkelijk renteverlagingen van de FED en/of de ECB plaats zullen vinden in 2023.

Heropening van China

De coronamaatregelen in China zijn grotendeels losgelaten en dat brengt een positieve economische dynamiek voor het land en zijn belangrijkste handelspartners. China heeft veel langer dan Europa vastgehouden aan strikte coronamaartregelen, bij elkaar opgeteld wel zo’n drie jaar. Nu alle winkels in China weer open zijn en ook het reizen binnen en buiten China weer is toegestaan krijgt de Chinese economie een flinke impuls, onder andere door inhaalvraag van consumenten en bedrijven en het uitgeven van opgepot spaargeld. De Chinese beurs loopt hier al op vooruit en is sinds het dieptepunt al zo’n 50% in waarde gestegen.

Overigens profiteren ook de omliggende Aziatische landen van de opleving van de Chinese economie, zoals bijvoorbeeld Japan, Taiwan en Vietnam. Ook de Europese economie zal een positieve impuls krijgen door de weer meer op gang komende handel met China, bijvoorbeeld door een toenemende vraag naar Europese luxe goederen vanuit een sterk groeiende Chinese middenklasse.

Overwegend meevallende bedrijfscijfers

Veel Amerikaanse- en Europese bedrijven hebben in de afgelopen weken hun Q4- en jaarcijfers gepubliceerd. Van de grote bedrijven uit de toonaangevende S&P 500 index verslaat zo’n 65% de verwachtingen van analisten. Dit wordt deels ook veroorzaakt doordat analisten hun verwachtingen voor de Q4 cijfers voorafgaand aan de cijfers vrij fors neerwaarts hadden aangepast. In Europa lagen de bedrijfscijfers meer in lijn met de consensusverwachting van analisten en waren er (traditioneel) wat minder positieve verrassingen.

Conclusie en wijzigingen in de beleggingsportefeuilles

In de eerste maand van het nieuwe jaar hebben zowel de aandelen- als de obligatiemarkten goede rendementen laten zien en is het jaar 2023 voor beleggers goed gestart. Na het slechte beleggingsjaar 2022 is het beleggingsklimaat wat gedraaid door de genoemde factoren en zijn de beleggingsvooruitzichten langzaam verder aan het verbeteren. Veel zal afhangen van de vraag of de inflatie- en rentepiek inmiddels achter ons ligt en of de doorgevoerde en reeds ingeprijsde renteverhogingen voldoende zijn om de inflatie terug te brengen naar aanvaardbare niveaus. Binnen onze modelportefeuilles hebben we op basis van onder andere de geactualiseerde marktverwachtingen een aantal wijzigingen aangebracht. In het volgende artikel gaan we hier uitgebreider op in.