Marktontwikkelingen: Financiële markten bloeien op in mei

vrijdag 14 juni 2024April is uiteindelijk de eerste maand geworden van 2024 waarin de financiële markten werden geconfronteerd met dalende koersen. Mei daarentegen zag er een stuk rooskleuriger uit met onder andere een koersstijging van de wereldwijde aandelenindex van 2,50% en zelfs 6,88% voor de technologie gedreven Nasdaq-100. De Nederlandse AEX behaalde een koersrendement van 2,82% over mei en is daarmee één van de best presterende aandelenbeurzen wereldwijd dit jaar (per eind mei presteerde enkel de Japanse aandelenmarkt beter). Ook de breed gespreide Bloomberg Aggregate bond index, waarin zowel staats- als bedrijfsobligaties zijn opgenomen, behaalde een positief rendement van 0,75%.

Gematigde economische groei

Waar bovenstaande cijfers met vreugde worden ontvangen voor beleggers, geldt dit in mindere mate voor de cijfers betreffende wereldwijde economische groei. Het bruto binnenlands product (BBP) van de Verenigde Staten is met 1,6% gegroeid ten opzichte van het vierde kwartaal van 2023, maar dit was beduidend lager dan de verwachtingen van de markt. Dit was vooral te wijten aan hogere import, aangezien de componenten binnenlandse consumptie en investeringen wel een positieve bijdrage leverden aan de groei van het BBP.

Voor de Eurozone kwam de groei van het BBP uit op 0,3% ten opzichte van het vierde kwartaal van 2023 en daarmee is de Eurozone uit de technische recessie (twee kwartalen op rij negatieve groei). Hogere cijfers zien we bij China, waar de economie groeide met 5,3% op kwartaalbasis. Hiermee lijkt China haar eigen groeidoelstelling van 5% te behalen, maar er worden vraagtekens gezet bij de haalbaarheid van deze doelstelling op de lange termijn. Dit door onder andere handelsspanningen met de VS en de Eurozone en aanhoudende problemen op de vastgoedmarkt.

Inflatie en beleidsrentes

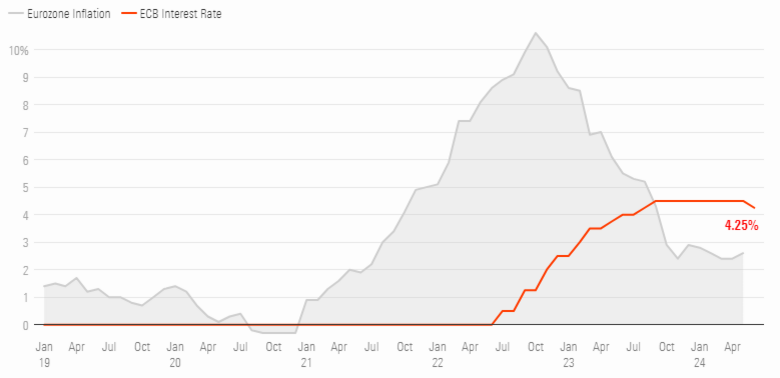

Over het algemeen kijken we in de Eurozone vaak naar wat er op economisch gebied in de Verenigde Staten gebeurd. Zo ook met het bestrijden van inflatie, aangezien de FED eerder van start is gegaan met het verhogen van de beleidsrentes in 2022. Echter, de ECB neemt nu juist het voortouw met betrekking tot het verlagen van de beleidsrente. Ondanks de lichte stijging van de inflatie in mei van 2,4% naar 2,6%, heeft de ECB op 6 juni het besluit genomen om de beleidsrente met 25 basispunten te verlagen (eerste renteverlaging sinds 2019). De inflatie in de VS lijkt hardnekkiger van aard te zijn met 3,1% en de FED voelt zich dus ook nog niet genoodzaakt om de beleidsrente te verlagen.

Een verlaging van de beleidsrente zou in theorie ook moeten leiden tot een daling van de rentes op (staats)obligaties. Dit heeft echter nog niet plaatsgevonden. Door onzekerheid met betrekking tot de inflatieontwikkelingen verlangen obligatiebeleggers nog steeds een relatief hoge rente voor het uitlenen van hun vermogen. Daarnaast blijft het rentepercentage voor leningen met een lange looptijd lager dan leningen met een korte looptijd (= inverse yield curve). Deze situatie doet zich voor vanaf halverwege 2022 en is historisch gezien de langst gemeten periode ooit.

De rentes op tweejarige staatsobligaties van Nederland bedragen 3,02% en 4,88% voor de Verenigde Staten per eind mei, ten opzichte van 2,92% en 4,49% voor tienjarige staatsobligaties van de desbetreffende landen. Dit is ook de reden dat wij kiezen voor een relatief lage duratie (looptijd) voor de obligatiebeleggingen in uw portefeuille, aangezien wij hier de beste risico/rendementsverhouding zien.

Rijzende ster Nvidia

De aandelenbeleggingen in uw beleggingsportefeuille worden voor een groot deel belegd in breed gespreide wereldwijde trackers/indexfondsen. De grootste bedrijven ter wereld (onder andere Microsoft, Apple, Amazon en Alphabet/Google) hebben automatisch een grote weging in deze beleggingen en dat heeft de laatste jaren een positief effect gehad op het totale rendement. Het bedrijf dat in de afgelopen periode een steeds grotere weging heeft gekregen is het Amerikaanse chipbedrijf Nvidia.

Zij zijn eigenlijk de drijvende kracht achter de exponentiële ontwikkelingen rondom Artificial Intelligence, aangezien AI-modellen vooral getraind worden met de meest geavanceerde chips van Nvidia. De zeer goede resultaten van het bedrijf (omzet en winst groeiden respectievelijk met 125% en 581% van 2022 naar 2023) komen ook tot uiting in de koers en de beurswaarde. Onderstaande grafiek is een duidelijke weergave van de stormachtige ontwikkeling van Nvidia en als de beurswaarde in dit tempo blijft doorstijgen, dan is het slechts een kwestie van tijd voordat Nvidia hét bedrijf is met de hoogste beurswaarde (nu nog Microsoft met $3.146 miljard op moment van schrijven).

Opleving van meme-stocks

Een andere in het oog staande ontwikkeling in mei is de opleving van enkele meme-stocks. Dit fenomeen is tijdens de coronacrisis ontstaan, waarbij vooral particuliere beleggers samenkwamen op sociale media en ook gezamenlijk dezelfde aandelen kochten. Vaak waren dit aandelen met weinig intrinsieke waarde. Vooral bij het bedrijf Gamestop, een Amerikaanse retailer van computerspellen en consumentenelektronica, was dit het geval, waarbij de koers in 2021 in een tijdsbestek van enkele weken met meer dan 1.000% steeg. Vervolgens nam het enthousiasme af en daalde de koers vanaf het hoogtepunt met ruim 90% tot verkort.

Onder leiding van Keith Gill (op social media genaamd Roaring Kitty, met 1,5 miljoen volgers) heeft recent weer een opleving plaatsgevonden. Enkel één melding op X (voorheen Twitter) was genoeg voor het laten stijgen van de koers met enkele honderden procenten, om vervolgens kort hierna weer fors te dalen. Dit soort gebeurtenissen zijn een weergave van het grillen van de financiële markten en wij volgen dit met interesse en tevens fascinatie, maar acteren hier niet op. Wij zien investeren als een serieuze aangelegenheid, waarbij de beleggingsportefeuille ingericht wordt op basis van gedegen onderzoek en fundamentele onderwerpen zoals omzetgroei, winstgevendheid en een sterk competitief verdienmodel.

‘Sell in May and go away’

De beleggingswereld zit vol met wijsheden en uitspraken. Sommigen zijn inspirerend en helpen de belegger bij het maken van financiële beslissingen, anderen hebben meer een ludiek karakter. Zodra de maand mei van start gaat, krijgt het bovenstaande gezegde weer veel aandacht. Deze uitspraak is waarschijnlijk afkomstig van het feit dat Engelse handelaren en bankiers in de 18 eeuw de beursvloer verlieten voor de zomervakantie, waardoor de handelsactiviteiten drastisch daalden. De handelsvloeren zijn momenteel sterk gedigitaliseerd, dus deze reden is eigenlijk niet meer relevant.

Met statistiek is bovenstaande uitspraak meer te verklaren. Diverse data tonen aan dat meerdere wereldwijde aandelenindices mindere resultaten behalen in de maanden mei tot september. Kanttekening die hierbij gemaakt moet worden is dat enkele flink negatieve gebeurtenissen (Dotcom in 2001 & financiële crisis in 2008 bijvoorbeeld) juist in deze periode hebben plaatsgevonden, waarbij het gemiddelde dusdanig negatief wordt beïnvloed.

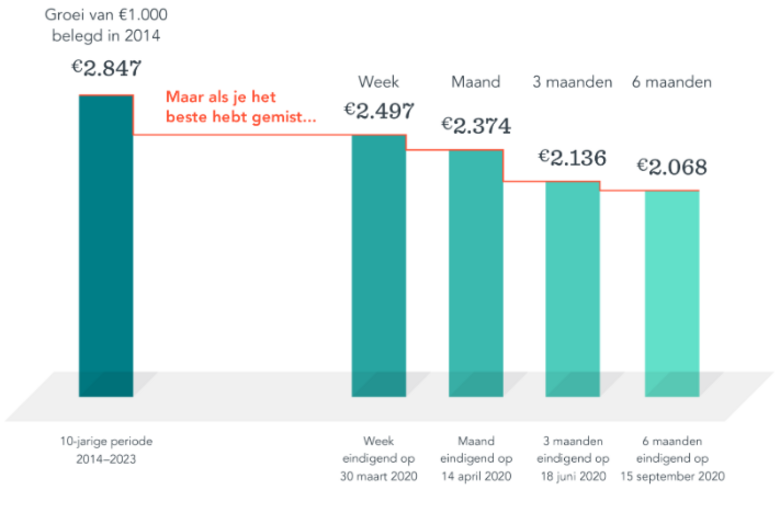

Met de onvoorspelbaarheid van de financiële markten is het niet aan te raden om de markt te proberen te timen, ook niet als de statistieken hierop wijzen. Het verleden is namelijk geen garantie voor de toekomst. De voorkeur van Comfort is daarom ook om te allen tijde het toevertrouwde vermogen te beleggen met een brede spreiding. Want mocht u juist de beste periodes in een beleggingsjaar missen door actief de markt te proberen te timen, dan kan dit het uiteindelijke rendement (flink) negatief beïnvloeden. Onderstaande afbeelding laat dit duidelijk zien, waarbij de groei van €1.000 belegt in 2014 een verschillende (lagere)uitkomst heeft in 2023 na het missen van de beste periodes.