Marktontwikkelingen: Spectaculaire maand november

vrijdag 8 december 2023De eerste sneeuwvlokken hebben recent Nederland weten te bereiken, maar het negatieve sentiment van de afgelopen maanden op de financiële markten lijkt in november als sneeuw voor de zon verdwenen. De renteverhogingen van de centrale banken lijken ten einde en beleggers verwachten zelfs al eerste renteverlagingen in het voorjaar van 2024. Dit gegeven stuwde de beurzen flink omhoog. De wereldwijde aandelenindex behaalde in november een resultaat van 5,8%, de Amerikaanse S&P 500 steeg 8,9% en de AEX behaalde een positief rendement van 6,5%. Rentes op de 10-jarige staatsobligaties van Amerika, Duitsland en Nederland daalden respectievelijk met 0,51%, 0,29% en 0,30%. In dit artikel gaan we verder in op de (rente)ontwikkelingen die tot de mooie koersbewegingen geleid hebben.

Zijn de renteverhogingen door de centrale banken achter de rug?

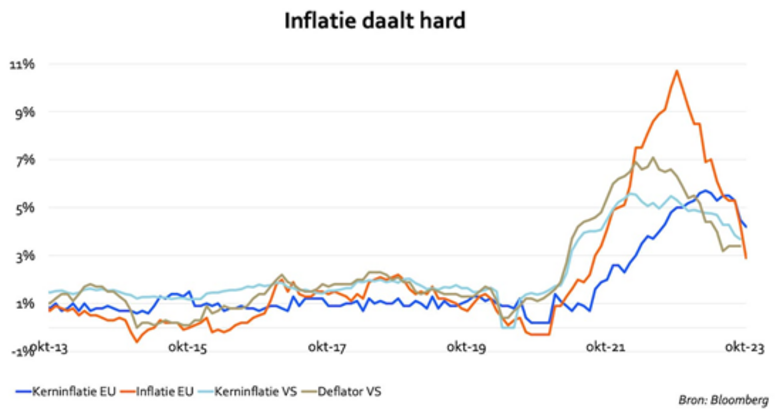

Om gelijk maar met het antwoord op deze vraag te beginnen: Ja, de consensus in de markt is wel dat de renteverhogingen van de centrale banken achter ons liggen. Eind november werden de inflatiecijfers in zowel de VS als Europa bekend en daar bleek uit dat de inflatie duidelijk dalende is. De stijging van het algemene prijspeil in de VS viel in het derde kwartaal iets lager uit dan eerder door analisten werd gedacht. De kerninflatie, de prijsstijgingen zonder de volatiele voeding- en energieprijzen, werd bijgesteld van 2,4% naar 2,3% op jaarbasis. Dit is een teken dat de inflatie richting het streefdoel van de FED van 2,0% beweegt. De kerninflatie is een van de belangrijkste indicatoren bij een rentebesluit van de FED. Een daling van deze kerninflatie biedt de Centrale Bank ruimte om de rente te gaan verlagen.

Ook in Europa zien we een vergelijkbaar beeld. In november viel de Europese inflatie terug naar 2,4% en is daarmee ook dicht bij het ECB-doel van 2,0%. Ook de kerninflatie is stevig aan het dalen maar dit gaat in de praktijk langzamer, omdat de doorwerking van de lonen en prijzen in Europa traditioneel traag verloopt. Zelfs de erkende ‘havik’, bestuurslid Isabel Schnabel van de ECB, gaf aan dat “Nu de inflatie veel harder daalt dan verwacht, is het onwaarschijnlijk geworden dat de ECB de rente verder zal verhogen. Maar de centrale bank kan daarmee nog niet de overwinning op de inflatiegolf uitroepen”.

Wanneer komen er verlagingen van de beleidsrente?

Hoewel het duidelijk is dat er waarschijnlijk geen renteverhogingen meer zullen volgen van de centrale banken, doen bijvoorbeeld de ECB bestuurders er alles aan om iedere suggestie van een snelle rentedaling in de knop te breken. De rente blijft nog lang hoog, zeggen zij, want misschien steekt de inflatie wel weer de kop op.

Toch worden er al weer veel voorspellingen gedaan over wanneer de FED en de ECB hun rap opgehoogde rentetarieven weer gaan verlagen. De verwachting dat de centrale banken op niet al te lange termijn hun beleidsrentes weer gaan verlagen is dan ook de belangrijkste reden geweest voor de oplopende beursindices en de dalende rentes op de kapitaalmarkten.

Kijken we naar de verwachtingen voor de Europese beleidsrente dan prijzen de markten een eerste renteverlaging in voor maart volgend jaar en zullen er later in 2024 nog een viertal verlagingen volgen. In de VS wordt er door de markt nu rekening gehouden met een kans van rond de 80% dat de FED bij de vergadering in mei 2024 de rente voor de eerste keer zal verlagen. Een maand geleden werd die kans nog geschat op ongeveer 40%. Toch zijn er ook andere geluiden, bijvoorbeeld die van de grootste asset manager ter wereld Blackrock.

Zij stellen in hun juist gepubliceerde Outlook 2024 dat de FED weliswaar aan het einde is van de renteverhogingscyclus, maar dat beleggers toekomstige rentedalingen te agressief in hun voorspellingen verwerken. Blackrock verwacht dan ook geen verlagingen van de beleidsrente in het eerste halfjaar van 2024. Als reden voor de latere verlaging geeft Blackrock aan dat de inflatie namelijk ruim boven de FED-doelstelling van 2,0% zal blijven. Hoewel de rem op de economie zou moeten leiden tot lagere streefrentes van centrale banken stelt Blackrock dat stijgende productiekosten in een ‘versplinterde wereld’ de inflatie op de middellange termijn in grote economieën weer doen stijgen. Ook zorgt de overgang naar een koolstofarme economie voor prijsdruk nu het energiesysteem wordt heringericht (energietransitie).

Wel of geen recessie?

Er zijn wel een aantal argumenten te geven voor een recessie in 2024. De geldhoeveelheid krimpt, zowel in de VS als in de EU en banken zijn een stuk terughoudender geworden met hun kredietverlening. In de VS dalen de leading indicators al zo’n 1,5 jaar op rij en zien we de werkloosheid langzaam wat oplopen, weliswaar vanaf een historisch laag niveau. Verder zal de echte impact van de renteverhogingen in de VS in 2024 steeds meer voelbaar gaan worden.

Maar er zijn ook een aantal argumenten tegen een (diepe) recessie. De arbeidsmarkt is bijvoorbeeld nog steeds erg krap, zeker in de VS maar ook in Europa. Dit zorgt er vaak voor dat de investeringen relatief hoog blijven. Deze investeringen zijn ook te verwachten vanuit de energietransitie, uit deglobalisering en vooral ook in kunstmatige intelligentie. De huidige economische groei in de VS is nog steeds fors, terwijl de Europese economie op de rand van een (technische) recessie balanceert. In het derde kwartaal is de Europese economie met 0,1% gekrompen. In het tweede kwartaal groeide de economie nog met 0,1%. Op jaarbasis is er een nulgroei voor de economie in de Eurozone.

Kijken we specifiek naar de Nederlandse economie dan zien we al drie kwartelen achter elkaar een lichte krimp van de economie en is er dus al sprake van een recessie. Het jongste cijfer over het derde kwartaal laat een bbp krimp zien van 0,2%.

Wat betekent dit voor mijn beleggingsportefeuille?

De daling van de kapitaalmarktrentes hebben in november en in de eerste week van december een positieve invloed gehad op de waardeontwikkeling van de beleggingsportefeuilles. Zowel voor een aandelen- als voor obligatiebelegging is een dalende rente meestal positief nieuws. Vorig jaar hadden de snel stijgende rentes juist een stevige negatieve invloed op zowel de aandelen- als de obligatiebeleggingen. Voor een aandelenbelegging is het belangrijk om verder te kijken waar de rentedaling door wordt veroorzaakt. Wordt er bijvoorbeeld een forse recessie verwacht, dan daalt de rente maar dalen de bedrijfswinsten zeer waarschijnlijk ook waardoor de optelsom van deze factoren toch (fors) negatief kan uitpakken voor het aandelenrendement.

In gesprekken met klanten merken wij soms dat de rendementsverwachtingen van beleggers worden beïnvloed door de economische situatie die we dagelijks om ons heen in Nederland ervaren. Of geven beleggers aan dat ze de economische toekomst minder positief inzien door de recente verkiezingsuitslag in Nederland. Daarbij dienen we ons te realiseren dat de beleggingsportefeuilles een wereldwijde spreiding kennen en dat er onderliggend bijvoorbeeld maar net iets meer dan 1% in aandelen van Nederlandse bedrijven wordt belegd en hooguit enkele procenten in Nederlandse Staats- of bedrijfsobligaties. Kijken we naar de aandelenbeleggingen in de portefeuille dan is er gemiddeld ruim 60% belegd in Amerikaanse aandelen en ruim 16% in Europese aandelen, terwijl de regio’s Azië en opkomende markten het resterende percentage voor hun rekening nemen.

Kortom, de economische ontwikkelingen in de VS zijn voor een belegger veel belangrijker dan de economische situatie in Nederland. Daarnaast moet je je als belegger ook realiseren dat je niet in de economie belegt maar in aandelen en obligaties van bedrijven (en een beperkt deel in obligaties van landen).