Spectaculair én/of rendement

vrijdag 9 december 2022De keuze om te gaan beleggen kan voor iedere belegger anders zijn. Het opbouwen van vermogen op de lange termijn is de meest voorkomende. Maar voor sommigen kan beleggen ook een hobby zijn. Een hobby waarvan u enthousiast wordt, waarmee u spanning ervaart en geheel uw eigen specifieke keuzes kunt maken. Echter, is dit niet altijd bevorderlijk voor het uiteindelijke rendement.

Wij zijn dagelijks bezig met het beheren van het vermogen van onze klanten. Eén van de belangrijkste aspecten die wij hierbij toepassen is spreiding. Hierbij gaat voor het merendeel van onze klanten de voorkeur uit naar wereldwijde beleggingsfondsen en trackers (ETF’s), waardoor het specifieke risico wordt beperkt. Indien er namelijk wel voor wordt gekozen om in individuele aandelen te beleggen, is er altijd een kans op faillissement van de onderneming. Bekende voorbeelden uit het verleden zijn Enron, Lehman Brothers, Imtech en Wirecard.

Echter, betekent dit niet dat wij individuele aandelen weren. Voor klanten met een wat groter te beleggen vermogen en een iets hogere risicotolerantie kunnen wij de portefeuille ook invullen met kwalitatief hoogstaande individuele aandelen, waarmee tevens voldoende spreiding wordt toegepast in onder andere verschillende sectoren.

Het 'snelle' geld

Desondanks worden veel beleggers toch aangetrokken door individuele bedrijven. Een deel van deze bedrijven moet het vooral hebben van ‘het verhaal’, waarbij toekomstige winsten haast oneindig lijken te zijn. Dit zijn de aandelen/financiële producten waarover graag wordt gesproken op verjaardagen bijvoorbeeld. Dit geldt natuurlijk in grote mate ook voor cryptocurrency in de afgelopen jaren, waarbij mensen met beperkte ervaring in de financiële markten zich hier volledig in gingen stortten. Het antwoord op de vraag waarom zij dan in een bepaalde cryptocurrency ‘geïnvesteerd’ hadden, kon eigenlijk niet worden gegeven.

Het ‘snelle’ geld verdienen is dus toch iets dat veel beleggers behoorlijk aantrekt. Dit zijn namelijk unieke kansen die misschien wel 10 of 20 keer in waarde kunnen stijgen en dat wil niemand missen. Hierbij treedt het welbekende fenomeen FOMO op (Fear Of Missing Out).

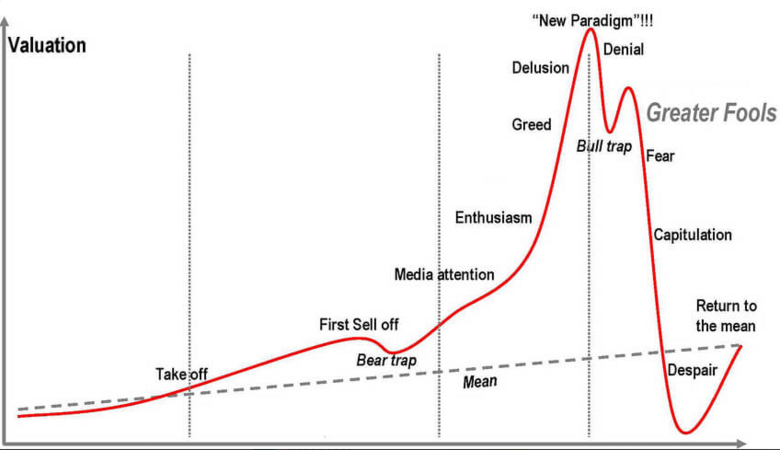

Daarbij wordt echter weinig tot geen aandacht besteed aan de daadwerkelijke fundamentele cijfers van de bedrijven. Ook in de afgelopen jaren is veel geld gealloceerd naar dergelijke risicovolle beleggingen. En het blijkt maar weer dat risico en rendement altijd hand in hand gaan met elkaar. Vergelijk de onderstaande grafiek (een klassiek voorbeeld van een ‘bubbel’) maar eens met de grafiek van diverse risicovolle/speculatieve assets (Zoom, Palantir, Bitcoin, etc.) en u zal concluderen dat het verloop van de grafiek overeenkomsten vertoond.

Het veranderende beursklimaat

Dergelijke risicovolle beleggingen hebben het erg zwaar dit jaar, aangezien de verliezen oplopen tot enkele tientallen procenten. Het huidige financiële beursklimaat is ook behoorlijk anders dan de afgelopen jaren. Centrale Banken hebben jarenlang de beleidsrente verlaagd en overheden waren volop fiscaal aan het stimuleren. Het huidige jaar staat echter in het teken van renteverhogingen van de Centrale Banken en fiscale verkrapping door de overheden. Beleggers zijn hierdoor steeds meer opzoek naar stabiele bedrijven, die bijvoorbeeld de inflatie kunnen doorberekenen en in het heden geld verdienen.

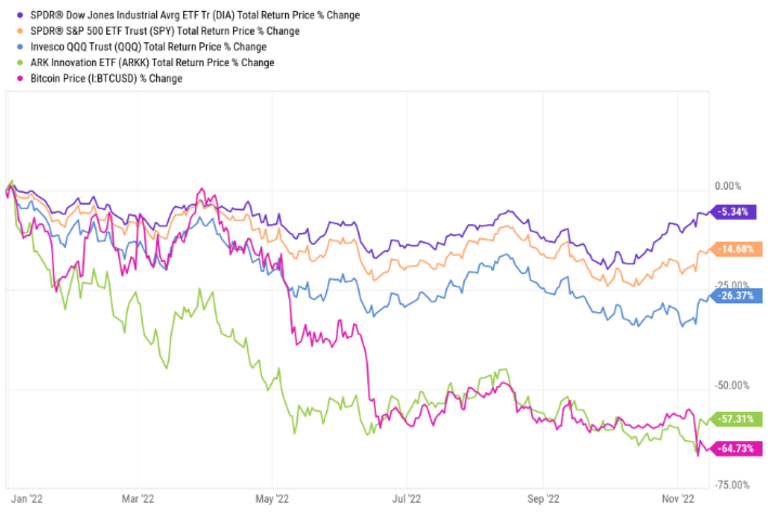

Dit laat de onderstaande grafiek goed zien, waarbij rendementen van vijf verschillende financiële producten over 2022 zijn weergegeven. Voor dit jaar geldt; hoe risicovoller de producten, hoe slechter het rendement. De Dow Jones Industrial Average ETF presteert ruim beter dan de overige vier.

In deze ETF zijn namelijk 30 gerenommeerde Amerikaanse bedrijven (Blue Chips) opgenomen, die al jarenlang stabiele kasstromen genereren, dividend uitkeren en hun omzet kunnen laten groeien. Enkele voorbeelden van opgenomen bedrijven zijn: Goldman Sachs, The Home Depot en McDonald's. Daartegenover kunt u het ARK Innovation ETF plaatsen, welke zich vooral focust op innovatieve (tech)bedrijven, die disruptieve producten en/of diensten leveren.

Vergelijking rendementen

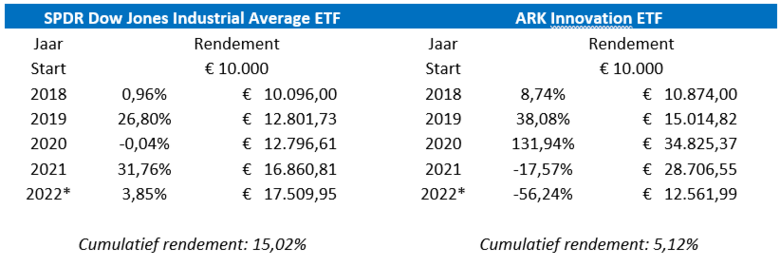

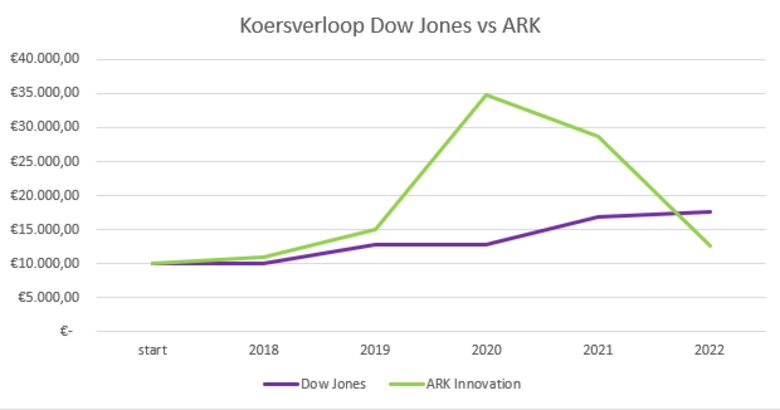

Onderstaand zijn de resultaten van beide ETF’s te vinden vanaf 2018 en het uiteindelijke cumulatieve rendement. Hieruit kunt u concluderen dat de ARK Innovation ETF het in de eerste drie jaar beduidend beter doet. Deze positieve rendementen worden echter flink teniet gedaan door de negatieve rendementen van 2021 en 2022. Daarnaast is de standaarddeviatie (bewegelijkheid) van de Dow Jones een flink stuk lager dan die van ARK Innovation ETF, respectievelijk 17,63 tegen 40,70.

Uit deze vergelijking kunnen we concluderen dat de Dow Jones Industrial Avarage ETF dus betere resultaten behaalt, met een lagere volatiliteit, dan de ARK Innovation ETF. De bedrijven die zijn opgenomen in de Dow Jones worden door sommige beleggers wellicht gezien als ‘saaie’ beleggingen.

Echter, dit zijn wel bedrijven die zich al jarenlang hebben bewezen en positieve bedrijfsresultaten presenteren. In onze modelportefeuilles hoeven wij dus ook niet de meest spannende bedrijven en/of financiële producten op te nemen. Wij doen gedegen onderzoek en selecteren de fondsen of trackers (ETF’s) op basis van diverse criteria, welke naar verwachting de gewenste rendementen kunnen opleveren. Daarom gaat onze voorkeur ook uit naar dergelijke bedrijven, die tevens zijn opgenomen in diverse fondsen en trackers (ETF’s) in onze portefeuilles. Deze fondsen en trackers (ETF’s) houden we vervolgens het liefst jarenlang in portefeuille om te kunnen profiteren van de resultaten van de onderliggende beleggingen.