Wijzigingen in de portefeuilles

vrijdag 5 november 2021Door: Gerbert Klop

Een hogere inflatie of rente kan leiden tot een 'stevige marktreactie' op de financiële markten, zo waarschuwde De Nederlandsche Bank (DNB) onlangs. Beleggers zijn de afgelopen periode steeds meer risico's gaan nemen. De rente- en inflatieniveaus waren de laatste jaren zo laag dat zij op zoek gingen naar meer rendement op hun investeringen.

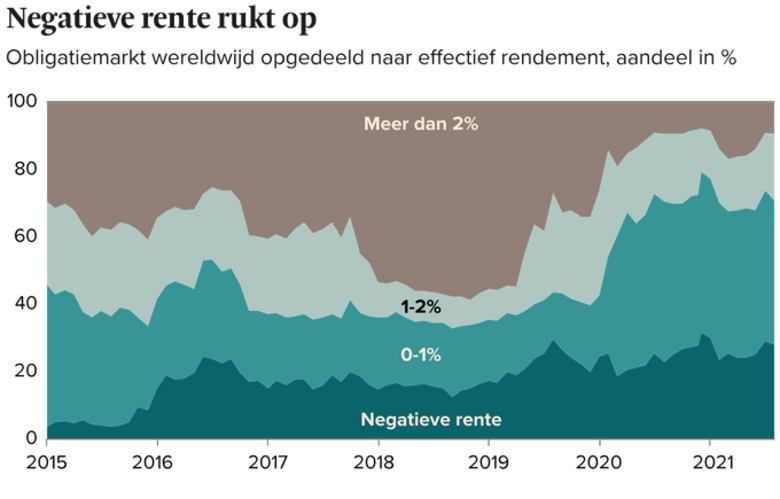

Obligaties bieden maar weinig rendement. Zo'n 9% van de obligaties wereldwijd levert een effectief rendement op van meer dan 2%, zo becijferde DNB. Voor bedrijven met een hoog kredietrisico wordt het daarmee aantrekkelijk om obligaties uit te geven; beleggers kopen die toch wel. In de eerste helft van dit jaar viel 86% van de nieuw uitgegeven bedrijfsobligaties in een hoogrisico-categorie.

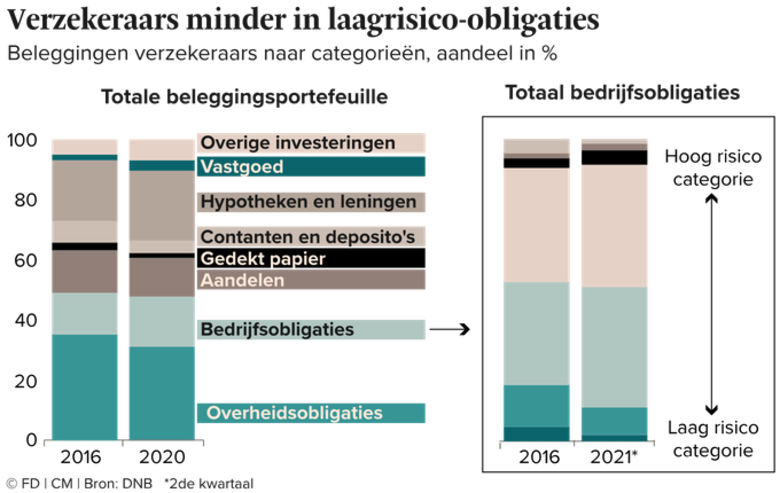

Zo hebben verzekeraars volgens DNB 31% van hun vermogen in staatsobligaties belegd. Dat was vijf jaar geleden nog 35%. Meer geld zit nu in risicovollere beleggingen, zoals bedrijfsobligaties. Ook steken ze meer geld in hypotheken (in vijf jaar tijd van 20% naar 23%), waarmee ze afhankelijker worden van de huizenmarkt. Per saldo lopen verzekeraars nu meer risico.

Sector allocatie obligaties

Bij Comfort Vermogensbeheer hebben we de afgelopen jaren de categorie obligaties een flinke onderweging gegeven ten opzichte van de strategische asset allocatie ten gunste van de categorie alternatieve beleggingen.

En binnen de categorie obligaties hebben ook wij de hoger renderende obligaties (high yield) verkozen boven de lager renderende en daarmee voor meer risico gekozen in plaats van laag risico. Wij denken echter dat het moment is gekomen om dat deels terug te draaien en de risico’s in de portefeuilles te verlagen.

Inmiddels is de spread (het extra rendement) van high yield obligaties ten opzichte van gewone bedrijfsobligaties en staatsobligaties drastisch gedaald, waardoor er nauwelijks compensatie wordt geboden voor het hogere risico dat wordt gelopen met deze obligaties. Indien het percentage defaults / faillissementen stijgt, dan zal de spread daar veel te weinig compensatie voor bieden.

We hebben dan ook de gehele positie in high yield obligaties verkocht en de opbrengst verdeeld over een aantal reeds in de portefeuilles aanwezige obligatie beleggingen, die beter bestand dienen te zijn tegen een verder stijgende rente en / of inflatie.

Tactische asset allocatie

De categorie vastgoed heeft de afgelopen jaren een overwogen positie gehad in de portefeuilles. Dit jaar heeft vastgoed een (zeer) goed rendement opgeleverd en er lijkt zelfs sprake van een oververhitte markt. Indien de rente verder zal stijgen / normaliseren dan kunnen de prijzen van vastgoed en daardoor de koersen van vastgoedondernemingen gaan dalen. Indien er tevens sprake is van een stabiele hogere inflatie dan zou dat wel tegenwicht kunnen bieden aan een hogere rente, omdat in veel huurcontracten staat opgenomen dat de huren aangepast kunnen worden aan de inflatie.

We hebben gebruik gemaakt van de hoge koersen en waarderingen in de categorie vastgoed om de overwogen positie terug te brengen naar een neutrale weging.